中国为世界经济释放暖意

59

11-29

研报正文

主要观点:

新棉入库公检速度大幅慢于往年同期,引起市场对CF01合约交割顺利程度的广泛关注,不过中期仍需关注11月、12月新疆管控放开程度,若放开则新棉能够顺利交割,郑棉逢高面临的套保压力依旧存在。而产业方面下游需求疲弱,疫情也影响山东、佛山等下游需求市场,在订单不佳情况下纺企信心不足,且皮棉***难以运输,纺企对棉花刚需采购,棉花原料库存低能提供刚需支撑,但同时棉花消费也难有起色。综上,中期棉价弱势运行的趋势或仍未改变。

本周策略:

短期价格相对坚挺,中期逢高做空为主 。

上周策略

逢高做空为主。

1-内外盘价格走势回顾

ICE美棉主力合约走势郑棉主力合约走势

ICE美棉主力12合约,价格继续回落,周涨20%,更底触及70.21美分/磅,更高87.87美分/磅。郑棉主力底部震荡,价格有所反弹,价格交易区间围绕12000-14000元/吨,更高触及13250元/吨,更低12270元/吨。

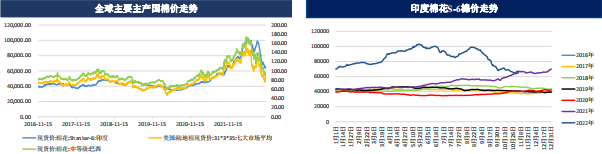

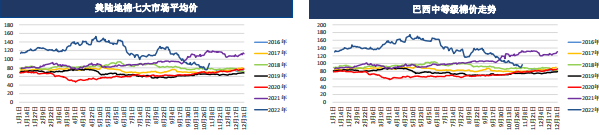

2-全球主产国棉价走势

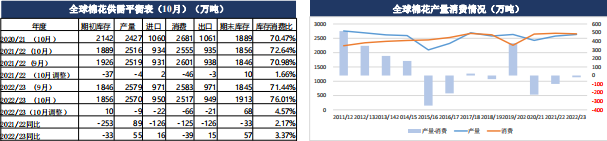

3-10月USDA报告

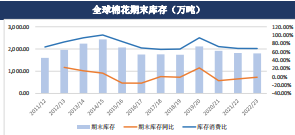

2022/23年度全球棉花供需表来看,产量方面调整幅度不大,下调9万吨,其中巴基斯坦棉花产量下调7万吨,由于近期USDA公布的美棉苗情堪忧以及天气干旱再度来袭市场对美棉产量有一定担忧,目前来看这种担忧基本扑了个空,美棉2022/23年度美棉产量仅下调0.4万吨,天气方面的扰动很小。本次报告中大幅下调了全球棉花消费量66万吨至2517万吨,其中***下调22万吨,印度下调22万吨,巴基斯坦下调11万吨。棉花出口量下调21万吨,其中美国棉花出口量再度下调2万吨,来到七年以来的更低水平。期末库存大幅上调68万吨至1913万吨,主要增量来自于印度27万吨,***23万吨,强化了新年度棉花***趋于宽松化的预期。

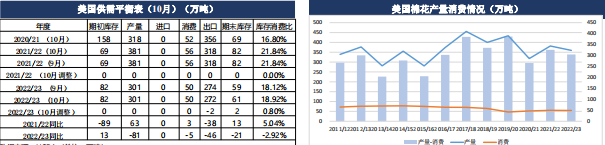

4-美国供需情况表,10月产量环比小幅上调

美国10月USDA数据变动不大,出口下调2万吨,整体库销比相比9月小幅上调0.8%。

5-美棉优良率不佳

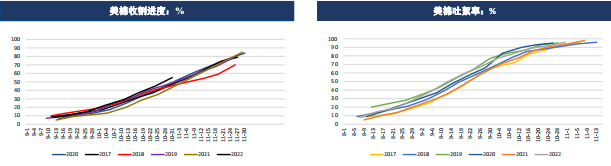

截止10月30号,美棉15个棉花主要种植州棉花吐絮率为96%,上一周美棉吐絮率为92%,去年同期水平为94%,高2个百分点;前五年同期平均水平在94%,进度持稳。

截止10月30号,美棉15个棉花主要种植州棉花收割率为55%,上周收割率为45%,环比上周增加10个百分点;去年同期水平为44%,较去年快11个百分点;近五年同期平均水平在47%,较近五年同期平均水平高8个百分点,在干燥的空气帮助下,美棉收割进展顺利,本周收割进度达到同期历史高位。

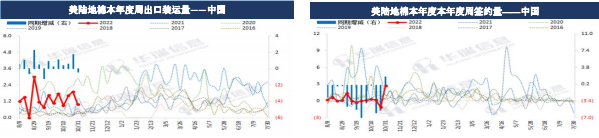

6-USDA美棉出口周报((10.21-10.27)签约激增

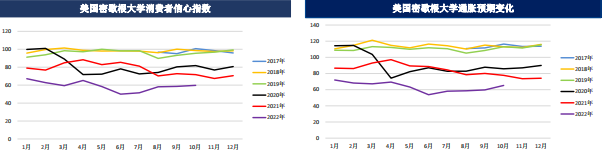

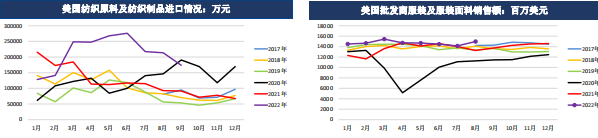

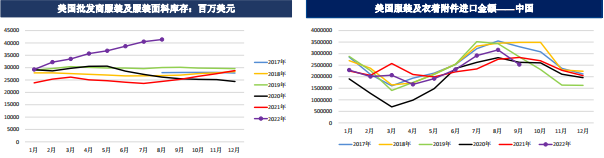

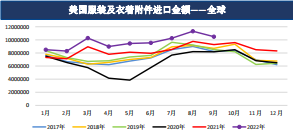

7-美国纺织服装市场情况(1/2)

8-美国纺织服装市场情况(2/2)

消费者信心指数位于低位,通胀预期位于高位,***商库存位于高位,不过进口仍然保持相对强劲。

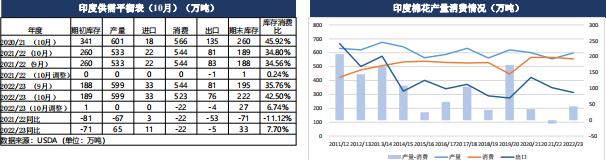

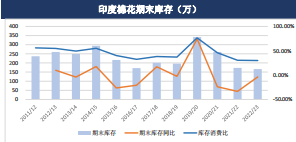

9-印度库存消费比调高

22/23年度,印度10月消费大幅下调22万吨,库存消费比增加6.74%。

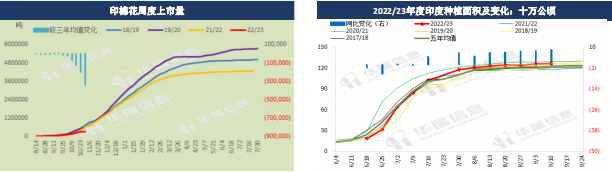

10-印度棉新棉上市情况

印棉花周度上市量2022/23年度印度种植面积及变化:十万公顷

据AGM公布的数据统计显示,22/23年度印度棉陆续上市。截至2022年10月30日当周,印度棉花周度上市量2.37万吨,环比上一周下降4.3万吨,较三年均值减少约13.9万吨;印度2022/23年度的棉花累计上市量约30.38万吨,较三年均值累计减少约33.85万吨。

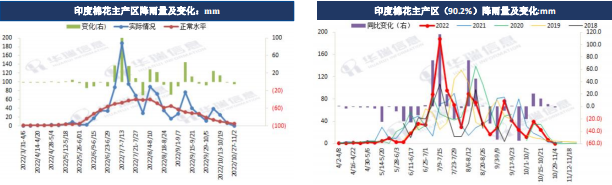

11-印度棉花产区天气情况

截至2022/10/27至2022/11/2当周,印度棉花主产区(92.4%)周度降雨量为0.2mm,相对正常水平低5.0mm,相比去年同期低1.6mm。2022/6/1至2022/10/26棉花主产区累计降雨量为1028.4mm,相对正常水平高234.3mm。本周三大主要棉花产区均恢复至干燥天气,有利于棉花收割工作的开展。

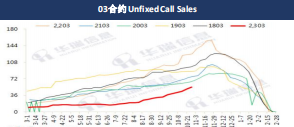

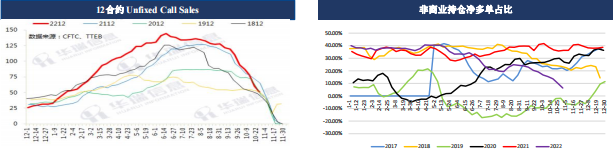

12-CFTC持仓情况

CFTC发布ICE棉花期货合约上ON-CALL数据报告:截至10月28日,ON-CALL2212合约上卖方未点价合约减持4317张至22402张,折51万吨,环比前一周减持10万吨。2022/23年度的合约卖方未点价合约减至70556,折160万吨,环比前一周减持2674张,折约6万吨。

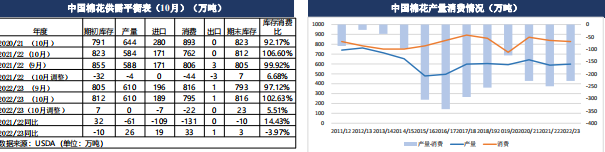

13-***供需情况表,库存消费比继续上调

2022/23年度,10月消费大幅下调22万吨,期末库存调增23万吨,总体库存消费比增加5.51%。

14-进口情况,棉花环比减少

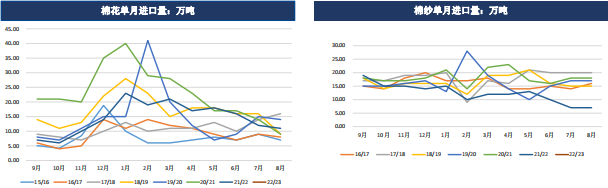

***棉花进口:2022年9月我国进口棉花约9万吨,环比减少约2万吨,减少18.18%;同比增加2万吨,增幅在23.29%。2022年1-9月我国进口棉花约145万吨,同比下降约21.2%。2021/22年度(2021.10-2022.9)我国进口棉花约175万吨,同比下降约32.69%。

据海关数据显示,2022年9月,我国进口棉纱8.9万吨,环比增长22.8%,同比下降52.5%。2022年1-9月,我国累计进口棉纱95.5万吨,同比下降43%;累计出口21万吨,同比下降4.8%。

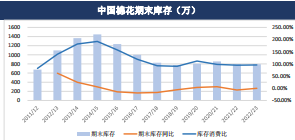

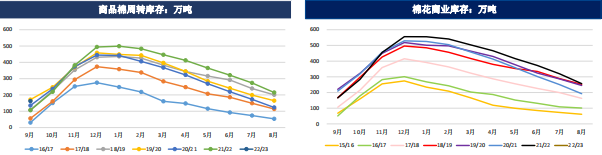

15-国储情况

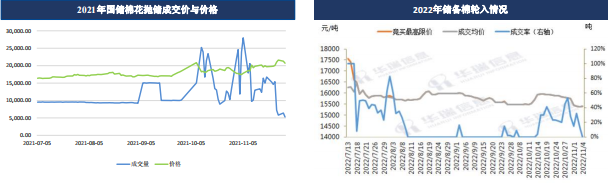

2021.7.5-2021.11.30日期间储备棉轮出累计挂牌154.28万吨,累计成交120.29万吨,成交率78%。2021.10.8-2021.11.30日储备棉投放挂牌91.2万吨,成交57.2万吨,成交率63%。

储备棉轮入:2022年7月13日至11月4日储备棉累计挂牌47.3万吨,成交8.592万吨,成交率18.16%,成交加权***15900元/吨。为保持数据连贯性,下图中成交率为0时成交***为竞买更高限价。

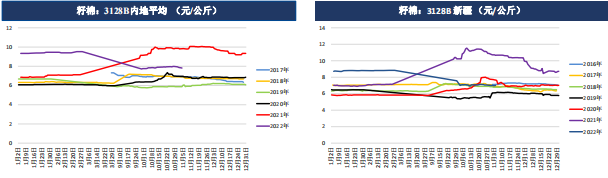

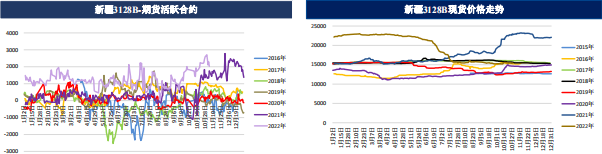

16-籽棉价格情况

籽棉***方面,本周机采籽棉***价下探回升,周内机采籽棉更低价至5~5.3元/公斤,主流价至5.3~5.6元/公斤,但郑棉大幅反弹后主流价重新回升至5.6~5.8元/公斤,高价5.9~6.2元/公斤,低价5.5及以下,整体来看新棉成本11000~14000毛重不等,本网统计全疆成本均值暂在12600~12700毛重左右。

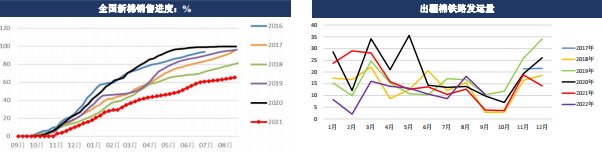

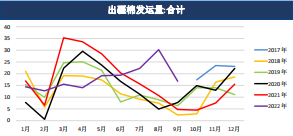

17-***棉花交售进度,新疆棉***检验进度,出疆棉情况

截至8月26日,疆棉***进度66.1%。比去年同期落后33.7个百分点,环比增加近0.9个百分点。18-工商业库存,整体同比上调

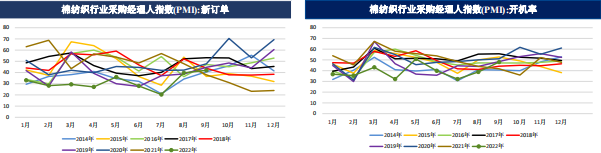

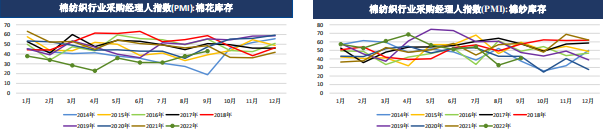

19-纺织行业采购人经理指数

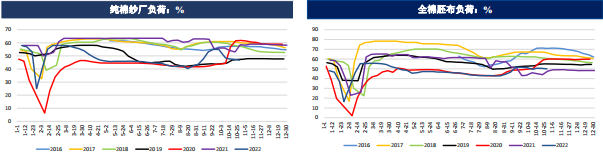

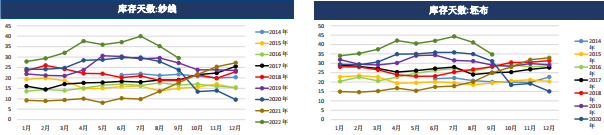

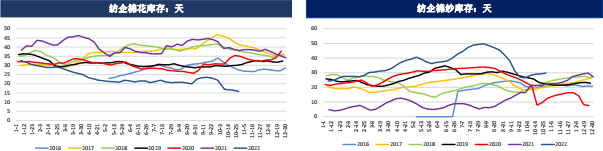

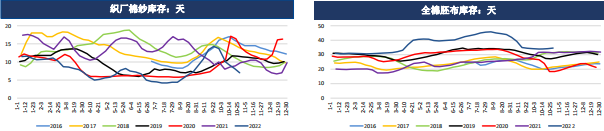

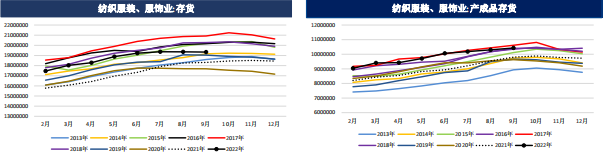

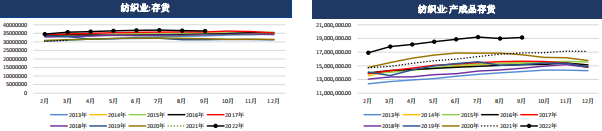

20-纺企开工和库存(1/3)

21-纺企开工和库存(2/3)

22-纺企开工和库存(3/3)

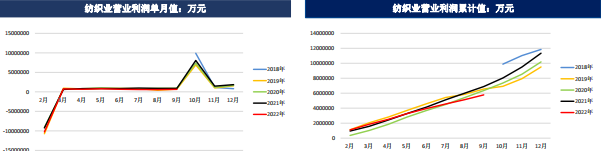

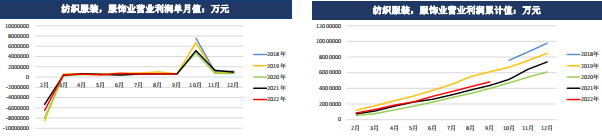

23-纺织业、纺织服装、服饰营业利润情况

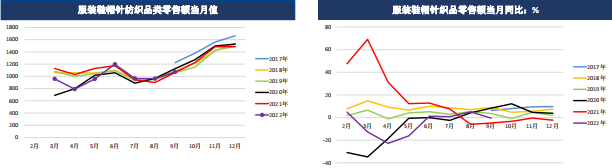

24-服装鞋帽纺织品类零售额服装鞋帽纺织品类零售额9月为1071.7亿元,同比减少0.5%

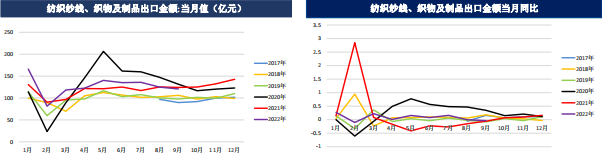

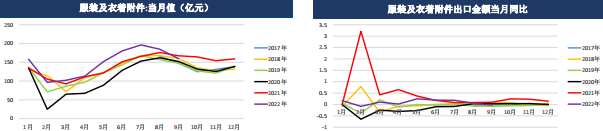

25-纺品服装出口环比上涨

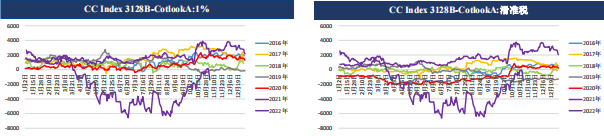

26-基差与内外价差

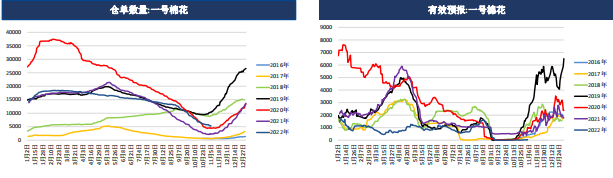

27-仓单与有效预报

截至11月4日,一号棉注册仓单5331张、预报仓单43张,合计5374张,折22.5708万吨。21/22注册仓单新疆棉5307(其中北疆库2774,南疆库1105,内地库1428),***棉24张。22/23注册仓单***棉0张,新疆棉0张(其中北疆库0,南疆库0)。